- 返回首頁

- |

- 今天是

- |

你的企業能享受啥稅收優惠你都知道嗎?僅僅企業所得稅的優惠項目就有好幾十項呢,別說我沒告訴你哦!趕緊看一下有沒有錯過的……另外,企業所得稅優惠需要到稅務機關備案,如何辦理備案本文也給你們寫清楚了!收好不謝~

【政策依據】

1、從事符合條件的環境保護、節能節水項目的所得定期減免征收企業所得稅

《中華人民共和國企業所得稅法》第二十七條第三款;

《中華人民共和國企業所得稅法實施條例》第八十八條、第八十九條;

《財政部國家稅務總局國家發展改革委關于公布環境保護節能節水項目企業所得稅優惠目錄(試行)的通知》(財稅〔2009〕166號);

《財政部國家稅務總局關于公共基礎設施項目和環境保護節能節水項目企業所得稅優惠政策問題的通知》(財稅〔2012〕10號)。

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

2、從事國家重點扶持的公共基礎設施項目投資經營的所得定期減免征收企業所得稅

《中華人民共和國企業所得稅法》第二十七條第二款;

《中華人民共和國企業所得稅法實施條例》第八十七條、第八十九條;

《財政部國家稅務總局關于執行公共基礎設施項目企業所得稅優惠目錄有關問題的通知》(財稅〔2008〕46號);

《財政部國家稅務總局國家發展改革委關于公布公共基礎設施項目企業所得稅優惠目錄(2008年版)的通知》(財稅〔2008〕116號);

《國家稅務總局關于實施國家重點扶持的公共基礎設施項目企業所得稅優惠問題的通知》(國稅發〔2009〕80號);

《財政部國家稅務總局關于公共基礎設施項目和環境保護節能節水項目企業所得稅優惠政策問題的通知》(財稅〔2012〕10號);

《財政部國家稅務總局關于支持農村飲水安全工程建設運營稅收政策的通知》(財稅〔2012〕30號)第五條;

《國家稅務總局關于電網企業電網新建項目享受所得稅優惠政策問題的公告》(國家稅務總局公告2013年第26號);

《財政部國家稅務總局關于公共基礎設施項目享受企業所得稅優惠政策問題的補充通知》(財稅〔2014〕55號)。

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

3、從事農、林、牧、漁業項目的所得減免征收企業所得稅

《中華人民共和國企業所得稅法》第二十七條第一款;

《中華人民共和國企業所得稅法實施條例》第八十六條;

《財政部國家稅務總局關于發布享受企業所得稅優惠政策的農產品初加工范圍(試行)的通知》(財稅〔2008〕149號);

《國家稅務總局關于黑龍江墾區國有農場土地承包費繳納企業所得稅問題的批復》(國稅函〔2009〕779號);

《財政部國家稅務總局關于享受企業所得稅優惠的農產品初加工有關范圍的補充通知》(財稅〔2011〕26號);

《國家稅務總局關于實施農林牧漁業項目企業所得稅優惠問題的公告》(國家稅務總局公告2011年第48號)。

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

4、動漫企業自主開發、生產動漫產品定期減免征收企業所得稅

《文化部 財政部 國家稅務總局關于印發<動漫企業認定管理辦法(試行)>的通知》(文市發〔2008〕51號);

《文化部財政部國家稅務總局關于實施<動漫企業認定管理辦法(試行)>有關問題的通知》(文產發〔2009〕18號);

《財政部國家稅務總局關于扶持動漫產業發展有關稅收政策問題的通知》(財稅〔2009〕65號)第二條

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

5、符合條件的非營利組織的收入免征企業所得稅

《中華人民共和國企業所得稅法》第二十六條第四款;

《中華人民共和國企業所得稅法實施條例》第八十四條、第八十五條;

《財政部國家稅務總局關于非營利組織企業所得稅免稅收入問題的通知》(財稅〔2009〕122號);

《財政部國家稅務總局關于非營利組織免稅資格認定管理有關問題的通知》(財稅〔2014〕13號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

6、符合條件的技術轉讓所得減免征收企業所得稅

《中華人民共和國企業所得稅法》第二十七條第四款;

《中華人民共和國企業所得稅法實施條例》第九十條;

《國家稅務總局關于技術轉讓所得減免企業所得稅有關問題的通知》(國稅函〔2009〕212號);

《財政部國家稅務總局關于居民企業技術轉讓有關企業所得稅政策問題的通知》(財稅〔2010〕111號);

《國家稅務總局關于技術轉讓所得減免企業所得稅有關問題的公告》(國家稅務總局公告2013年第62號);

《財政部國家稅務總局關于推廣中關村國家自主創新示范區稅收試點政策有關問題的通知》(財稅〔2015〕62號)

《財政部國家稅務總局關于將國家自主創業示范區有關稅收試點政策推廣到全國范圍實施的通知》(財稅〔2015〕116號)。

《國家稅務總局關于許可使用權技術轉讓所得企業所得稅有關問題的公告》(國家稅務總局公告〔2015〕82號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

7、符合條件的節能服務公司實施合同能源管理項目的所得定期減免征收企業所得稅

《財政部國家稅務總局關于促進節能服務產業發展增值稅營業稅和企業所得稅政策問題的通知》(財稅〔2010〕110號)第二條;

《國家稅務總局國家發展改革委關于落實節能服務企業合同能源管理項目企業所得稅優惠政策有關征收管理問題的公告》(國家稅務總局國家發展改革委公告2013年第77號)。

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

8、符合條件的居民企業之間的股息、紅利等權益性投資收益免征企業所得稅

《中華人民共和國企業所得稅法》第二十六條第二款;

《中華人民共和國企業所得稅法實施條例》第十七條、第八十三條;

《財政部國家稅務總局關于執行企業所得稅優惠政策若干問題的通知》(財稅〔2009〕69號)第四條;

《國家稅務總局關于貫徹落實企業所得稅法若干稅收問題的通知》(國稅函〔2010〕79號)第四條

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

9、符合條件的生產和裝配傷殘人員專門用品企業免征企業所得稅

《財政部國家稅務總局民政部關于生產和裝配傷殘人員專門用品企業免征企業所得稅的通知》(財稅〔2011〕81號)。

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

10、國家需要重點扶持的高新技術企業減按15%的稅率征收企業所得稅

《中華人民共和國企業所得稅法》第二十八條;

《中華人民共和國企業所得稅法實施條例》第九十三條;

《科技部財政部國家稅務總局關于修訂印發〈高新技術企業認定管理辦法〉的通知》(國科發火〔2016〕32號);

《科技部財政部國家稅務總局關于修訂印發〈高新技術企業認定管理工作指引〉的通知》(國科發火〔2016〕195號);

《國家稅務總局關于實施高新技術企業所得稅優惠有關問題的通知》(國稅函〔2009〕203號);

《科技部財政部國家稅務總局關于在中關村國家自主創新示范區開展高新技術企業認定中文化產業支撐技術等領域范圍試點的通知》(國科發高〔2013〕595號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

11、國債利息收入免征企業所得稅

《中華人民共和國企業所得稅法》第二十六條第一款;

《中華人民共和國企業所得稅法實施條例》第八十二條;

《國家稅務總局關于企業國債投資業務企業所得稅處理問題的公告》(國家稅務總局公告2011年第36號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

12、集成電路線寬小于0.8微米(含)的集成電路生產企業定期減免企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第一條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

13、技術先進型服務企業減按15%的稅率征收企業所得稅

《財政部國家稅務總局商務部科技部國家發展改革委關于完善技術先進型服務企業有關企業所得稅政策問題的通知》(財稅〔2014〕59號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

14、經濟特區和上海浦東新區新設立的高新技術企業在區內取得的所得定期減免征收企業所得稅

《中華人民共和國企業所得稅法》第五十七條第二款;

《國務院關于經濟特區和上海浦東新區新設立高新技術企業實行過渡性稅收優惠的通知》(國發〔2007〕40號);

《科技部財政部國家稅務總局關于修訂印發〈高新技術企業認定管理辦法〉的通知》(國科發火〔2016〕32號);

《科技部財政部國家稅務總局關于修訂印發〈高新技術企業認定管理工作指引〉的通知》(國科發火〔2016〕195號);

《國家稅務總局關于實施高新技術企業所得稅優惠有關問題的通知》(國稅函〔2009〕203號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

15、經營性文化事業單位轉制為企業的免征企業所得稅

《財政部國家稅務總局中宣部關于繼續實施文化體制改革中經營性文化事業單位轉制為企業若干稅收政策的通知》(財稅〔2014〕84號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

16、取得的地方政府債券利息收入免征企業所得稅

《財政部國家稅務總局關于地方政府債券利息所得免征所得稅問題的通知》(財稅〔2011〕76號);

《財政部國家稅務總局關于地方政府債券利息免征所得稅問題的通知》(財稅〔2013〕5號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

17、取得企業債券利息收入減半征收企業所得稅

《財政部國家稅務總局關于鐵路建設債券利息收入企業所得稅政策的通知》(財稅〔2011〕99號);

《財政部國家稅務總局關于2014 2015年鐵路建設債券利息收入企業所得稅政策的通知》(財稅〔2014〕2號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局關于鐵路債券利息收入所得稅政策問題的通知》(財稅〔2016〕30 號)

18、設在西部地區的鼓勵類產業企業減按15%的稅率征收企業所得稅

《財政部海關總署國家稅務總局關于深入實施西部大開發戰略有關稅收政策問題的通知》(財稅〔2011〕58號);

《國家稅務總局關于深入實施西部大開發戰略有關企業所得稅問題的公告》(國家稅務總局公告2012第12號);

《財政部海關總署國家稅務總局關于贛州市執行西部大開發稅收政策問題的通知》(財稅〔2013〕4號)第二條;

《西部地區鼓勵類產業目錄》(中華人民共和國國家發展和改革委員會令第15號);

《國家稅務總局關于執行<西部地區鼓勵類產業目錄>有關企業所得稅問題的公告》(國家稅務總局公告2015年第14號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

19、實施清潔發展機制項目的所得定期減免企業所得稅

《財政部國家稅務總局關于中國清潔發展機制基金及清潔發展機制項目實施企業有關企業所得稅政策問題的通知》(財稅〔2009〕30號)第二條第二款

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

20、投資者從證券投資基金分配中取得的收入暫不征收企業所得稅

《財政部國家稅務總局關于企業所得稅若干優惠政策的通知》(財稅〔2008〕1號)第二條第二款

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

21、享受過渡期稅收優惠定期減免企業所得稅

《國務院關于實施企業所得稅過渡優惠政策的通知》(國發〔2007〕39號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

22、線寬小于0.25微米的集成電路生產企業減按15%稅率征收企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第二條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

23、投資額超過80億元的集成電路生產企業減按15%稅率征收企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第二條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

24、線寬小于0.25微米的集成電路生產企業定期減免企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第二條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

25、投資額超過80億元的集成電路生產企業定期減免企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第二條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

26、新辦集成電路設計企業定期減免企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第三條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《工業和信息化部國家發展和改革委員會財政部國家稅務總局關于印發<集成電路設計企業認定管理辦法>的通知》(工信部聯電子〔2013〕487號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

27、符合條件的軟件企業定期減免企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第三條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《工業和信息化部國家發展和改革委員會財政部國家稅務總局關于印發〈軟件企業認定管理辦法〉的通知》(工信部聯軟〔2013〕64號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

28、國家規劃布局內重點軟件企業可減按10%的稅率征收企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第四條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《國家發改委工業和信息化部財政部商務部國家稅務總局關于印發〈國家規劃布局內重點軟件企業和集成電路設計企業認定管理試行辦法〉的通知》(發改高技〔2012〕2413號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號);

《工業和信息化部國家發展和改革委員會財政部國家稅務總局關于印發〈軟件企業認定管理辦法〉的通知》(工信部聯軟〔2013〕64號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

《關于印發國家規劃布局內重點軟件和集成電路設計領域的通知》(發改高技〔2016〕1056 號)

29、國家規劃布局內集成電路設計企業可減按10%的稅率征收企業所得稅

《財政部國家稅務總局關于進一步鼓勵軟件產業和集成電路產業發展企業所得稅政策的通知》(財稅〔2012〕27號)第四條;

《國家稅務總局關于軟件和集成電路企業認定管理有關問題的公告》(國家稅務總局公告2012年第19號);

《國家發改委工業和信息化部財政部商務部國家稅務總局關于印發〈國家規劃布局內重點軟件企業和集成電路設計企業認定管理試行辦法〉的通知》(發改高技〔2012〕2413號);

《國家稅務總局關于執行軟件企業所得稅優惠政策有關問題的公告》(國家稅務總局公告2013年第43號);

《工業和信息化部國家發展和改革委員會財政部國家稅務總局關于印發<集成電路設計企業認定管理辦法>的通知》(工信部聯電子〔2013〕487號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

《財政部國家稅務總局發展改革委工業和信息化部關于軟件和集成電路產業企業所得稅優惠政策有關問題的通知》(財稅〔2016〕49號)

《關于印發國家規劃布局內重點軟件和集成電路設計領域的通知》(發改高技〔2016〕1056 號)

30、內地居民企業連續持有H股滿12個月取得的股息紅利所得免征企業所得稅

《財政部國家稅務總局證監會關于滬港股票市場交易互聯互通機制試點有關稅收政策的通知》(財稅〔2014〕81號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

31、符合條件的集成電路封裝、測試企業定期減免企業所得稅

《財政部國家稅務總局發展改革委工業和信息化部關于進一步鼓勵集成電路產業發展企業所得稅政策的通知》(財稅〔2015〕6 號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

32、符合條件的集成電路關鍵專用材料生產企業、集成電路專用設備生產企業定期減免企業所得稅

《財政部國家稅務總局發展改革委工業和信息化部關于進一步鼓勵集成電路產業發展企業所得稅政策的通知》(財稅〔2015〕6 號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

33、扶持自主就業退役士兵創業就業企業限額減征企業所得稅

《財政部國家稅務總局民政部關于調整完善扶持自主就業退役士兵創業就業有關稅收政策的通知》(財稅〔2014〕42號)第二條、第三條、第四條、第五條

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

34、安置殘疾人員及國家鼓勵安置的其他就業人員所支付的工資加計扣除

《中華人民共和國企業所得稅法》第三十條;

《中華人民共和國企業所得稅法實施條例》第九十六條;

《財政部國家稅務總局關于安置殘疾人員就業有關企業所得稅優惠政策問題的通知》(財稅〔2009〕70號);

《國家稅務總局關于促進殘疾人就業稅收優惠政策有關問題的公告》(國家稅務總局公告2013年第78號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

35、創業投資企業按投資額的一定比例抵扣應納稅所得額

《中華人民共和國企業所得稅法》第三十一條;

《中華人民共和國企業所得稅法實施條例》第九十七條;

《國家稅務總局關于實施創業投資企業所得稅優惠問題的通知》(國稅發〔2009〕87號);

《財政部國家稅務總局關于執行企業所得稅優惠政策若干問題的通知》(財稅〔2009〕69號);

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)。

36、購置用于環境保護、節能節水、安全生產等專用設備的投資額按一定比例實行稅額抵免

《中華人民共和國企業所得稅法》第三十四條;

《中華人民共和國企業所得稅法實施條例》第一百條;

《財政部國家稅務總局關于執行環境保護專用設備企業所得稅優惠目錄節能節水專用設備企業所得稅優惠目錄和安全生產專用設備企業所得稅優惠目錄有關問題的通知》(財稅〔2008〕48號);

《財政部國家稅務總局國家發展改革委關于公布節能節水專用設備企業所得稅優惠目錄(2008年版)和環境保護專用設備企業所得稅優惠目錄(2008年版)的通知》(財稅〔2008〕115號);

《財政部國家稅務總局安全監管總局關于公布安全生產專用設備企業所得稅優惠目錄(2008年版)的通知》(財稅〔2008〕118號);

《財政部國家稅務總局關于執行企業所得稅優惠政策若干問題的通知》(財稅〔2009〕69號)第十條;

《國家稅務總局關于環境保護節能節水安全生產等專用設備投資抵免企業所得稅有關問題的通知》(國稅函〔2010〕256號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

37、金融、保險等機構取得的涉農貸款利息收入、保費收入在計算應納稅所得額時減計收入

《財政部國家稅務總局關于延續并完善支持農村金融發展有關稅收政策的通知》(財稅〔2014〕102號)第二條、第三條;

《財政部國家稅務總局關于中國扶貧基金會小額信貸試點項目稅收政策的通知》(財稅〔2010〕35號);

《財政部國家稅務總局關于中國扶貧基金會所屬小額貸款公司享受有關稅收優惠政策的通知》(財稅〔2012〕33號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

38、開發新技術、新產品、新工藝發生的研究開發費用加計扣除

《中華人民共和國企業所得稅法》第三十條;

《中華人民共和國企業所得稅法實施條例》第九十五條;

《財政部國家稅務總局科技部關于完善研究開發費用稅前加計扣除政策的通知》(財稅〔2015〕119號);

《國家稅務總局關于企業研究開發費用稅前加計扣除政策有關問題的公告》(國家稅務總局公告2015年第97號)

《財政部海關總署國家稅務總局關于繼續實施支持文化企業發展若干稅收政策的通知》(財稅〔2014〕85號)第四條

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

39、綜合利用資源生產產品取得的收入在計算應納稅所得額時減計收入

《中華人民共和國企業所得稅法》第三十三條;

《中華人民共和國企業所得稅法實施條例》第九十九條;

《財政部國家發展和改革委員會國家稅務總局關于印發<國家鼓勵的資源綜合利用認定管理辦法>的通知》(發改環資〔2006〕1864號);

《財政部國家稅務總局國家發展改革委關于公布資源綜合利用企業所得稅優惠目錄(2008年版)的通知》(財稅〔2008〕117號);

《財政部國家稅務總局關于執行資源綜合利用企業所得稅優惠目錄有關問題的通知》(財稅〔2008〕47號);

《國家稅務總局關于資源綜合利用企業所得稅優惠管理問題的通知》(國稅函〔2009〕185號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

40、有限合伙制創業投資企業法人合伙人按投資額的一定比例抵扣應納稅所得額

《國家稅務總局關于實施創業投資企業所得稅優惠問題的通知》(國稅發〔2009〕87號);

《財政部國家稅務總局關于推廣中關村國家自主創新示范區稅收試點政策有關問題的通知》(財稅〔2015〕62號)第二條;

《財政部國家稅務總局關于將國家自主創新示范區有關稅收試點政策推廣到全國范圍實施的通知》(財稅〔2015〕116號);

《國家稅務總局關于有限合伙制創業投資企業法人合伙人企業所得稅有關問題的公告》(國家稅務總局公告〔2015〕81號)

《財政部國家稅務總局關于將國家自主創業示范區有關稅收試點政策推廣到全國范圍實施的通知》(財稅〔2015〕116號)第二條

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

41、支持和促進重點群體創業就業企業限額減征企業所得稅

《財政部國家稅務總局人力資源社會保障部關于繼續實施支持和促進重點群體創業就業有關稅收政策的通知》(財稅〔2014〕39號)第二條、第三條、第四條、第五條;

《國家稅務總局財政部人力資源社會保障部教育部民政部關于支持和促進重點群體創業就業有關稅收政策具體實施問題的公告》(國家稅務總局公告2014年第34號);

《財政部國家稅務總局人力資源和社會保障部教育部關于支持和促進重點群體創業就業稅收政策有關問題的補充通知》(財稅〔2015〕18號);

《財政部國家稅務總局人力資源社會保障部關于擴大企業吸納就業稅收優惠適用人員范圍的通知》(財稅〔2015〕77 號)

《企業所得稅優惠政策事項辦理辦法》(國家稅務總局公告2015年第76號)

【受理部門】

所在地主管稅務機關辦稅服務廳,具體地址可在各地稅務機關官網查詢,或撥打12366納稅服務熱線查詢。

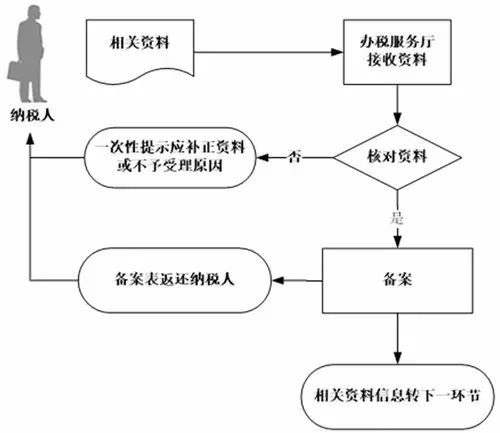

【辦理流程】

【辦理時限】

(一)納稅人辦理時限

納稅人在政策規定的減免稅期限內辦理。

(二)稅務機關辦理時限

報送資料齊全、符合法定形式、填寫內容完整,當場辦結。

【報送資料】

1、從事符合條件的環境保護、節能節水項目的所得定期減免征收企業所得稅

——《企業所得稅優惠事項備案表》。

2、從事國家重點扶持的公共基礎設施項目投資經營的所得定期減免征收企業所得稅

——《企業所得稅優惠事項備案表》

——有關部門批準該項目文件復印件。

3、從事農、林、牧、漁業項目的所得減免征收企業所得稅

——《企業所得稅優惠事項備案表》

——有效期內的遠洋漁業企業資格證書(從事遠洋捕撈業務的)

——有效期內的遠洋漁業企業資格證書復印件(從事遠洋捕撈業務的)

——從事農作物新品種選育的認定證書(從事農作物新品種選育的)

——從事農作物新品種選育的認定證書復印件(從事農作物新品種選育的)

4、動漫企業自主開發、生產動漫產品定期減免征收企業所得稅

——《企業所得稅優惠事項備案表》

——動漫企業認定證明

——動漫企業認定證明復印件

5、符合條件的非營利組織的收入免征企業所得稅

——《企業所得稅優惠事項備案表》

——非營利組織資格認定文件或其他相關證明

——非營利組織資格認定文件或其他相關證明復印件

6、符合條件的技術轉讓所得減免征收企業所得稅

——《企業所得稅優惠事項備案表》

——所轉讓技術產權證明

7、符合條件的節能服務公司實施合同能源管理項目的所得定期減免征收企業所得稅

——《企業所得稅優惠事項備案表》

——國家發展改革委、財政部公布的第三方機構出具的合同能源管理項目情況確認表,或者政府節能主管部門出具的合同能源管理項目確認意見

——國家發展改革委、財政部公布的第三方機構出具的合同能源管理項目情況確認表,或者政府節能主管部門出具的合同能源管理項目確認意見的復印件

8、符合條件的居民企業之間的股息、紅利等權益性投資收益免征企業所得稅

——《企業所得稅優惠事項備案表》

9、符合條件的生產和裝配傷殘人員專門用品企業免征企業所得稅

——《企業所得稅優惠事項備案表》

10、國家需要重點扶持的高新技術企業減按15%的稅率征收企業所得稅

——《企業所得稅優惠事項備案表》

——高新技術企業資格證書

——高新技術企業資格證書復印件

11、國債利息收入免征企業所得稅

——《企業所得稅優惠事項備案表》

12、集成電路線寬小于0.8微米(含)的集成電路生產企業定期減免企業所得稅

——《企業所得稅優惠事項備案表》

——在發展改革或工業和信息化部門立項的備案文件(應注明總投資額、工藝線寬標準)復印件以及企業取得的其他相關資質證書復印件等;

——企業職工人數、學歷結構、研究開發人員情況及其占企業職工總數的比例說明,以及匯算清繳年度最后一個月社會保險繳納證明等相關證明材料;

——加工集成電路產品主要列表及國家知識產權局(或國外知識產權相關主管機構)出具的企業自主開發或擁有的一至兩份代表性知識產權(如專利、布圖設計登記、軟件著作權等)的證明材料;

——經具有資質的中介機構鑒證的企業財務會計報告(包括會計報表、會計報表附注和財務情況說明書)以及集成電路制造銷售(營業)收入、研究開發費用、境內研究開發費用等情況說明;

——與主要客戶簽訂的一至兩份代表性銷售合同復印件;

——保證產品質量的相關證明材料(如質量管理認證證書復印件等);

——稅務機關要求出具的其他材料。

13、技術先進型服務企業減按15%的稅率征收企業所得稅

——《企業所得稅優惠事項備案表》

——技術先進型服務企業資格證書

——技術先進型服務企業資格證書復印件

14、經濟特區和上海浦東新區新設立的高新技術企業在區內取得的所得定期減免征收企業所得稅

——《企業所得稅優惠事項備案表》

——高新技術企業資格證書

——高新技術企業資格證書復印件

15、經營性文化事業單位轉制為企業的免征企業所得稅

——《企業所得稅優惠事項備案表》

——有關部門對文化體制改革單位轉制方案批復文件

——有關部門對文化體制改革單位轉制方案批復文件復印件

16、取得的地方政府債券利息收入免征企業所得稅

——《企業所得稅優惠事項備案表》

17、取得企業債券利息收入減半征收企業所得稅

——《企業所得稅優惠事項備案表》

18、設在西部地區的鼓勵類產業企業減按15%的稅率征收企業所得稅

——《企業所得稅優惠事項備案表》

19、實施清潔發展機制項目的所得定期減免企業所得稅

——《企業所得稅優惠事項備案表》

——清潔發展機制項目立項有關文件

——清潔發展機制項目立項有關文件復印件

20、投資者從證券投資基金分配中取得的收入暫不征收企業所得稅

——《企業所得稅優惠事項備案表》

21、享受過渡期稅收優惠定期減免企業所得稅

——《企業所得稅優惠事項備案表》

22、線寬小于0.25微米的集成電路生產企業減按15%稅率征收企業所得稅

——《企業所得稅優惠事項備案表》

——在發展改革或工業和信息化部門立項的備案文件(應注明總投資額、工藝線寬標準)復印件以及企業取得的其他相關資質證書復印件等;

——企業職工人數、學歷結構、研究開發人員情況及其占企業職工總數的比例說明,以及匯算清繳年度最后一個月社會保險繳納證明等相關證明材料;

——加工集成電路產品主要列表及國家知識產權局(或國外知識產權相關主管機構)出具的企業自主開發或擁有的一至兩份代表性知識產權(如專利、布圖設計登記、軟件著作權等)的證明材料;

——經具有資質的中介機構鑒證的企業財務會計報告(包括會計報表、會計報表附注和財務情況說明書)以及集成電路制造銷售(營業)收入、研究開發費用、境內研究開發費用等情況說明;

——與主要客戶簽訂的一至兩份代表性銷售合同復印件;

——保證產品質量的相關證明材料(如質量管理認證證書復印件等);

——稅務機關要求出具的其他材料。

23、投資額超過80億元的集成電路生產企業減按15%稅率征收企業所得稅

——《企業所得稅優惠事項備案表》

——在發展改革或工業和信息化部門立項的備案文件(應注明總投資額、工藝線寬標準)復印件以及企業取得的其他相關資質證書復印件等;

——企業職工人數、學歷結構、研究開發人員情況及其占企業職工總數的比例說明,以及匯算清繳年度最后一個月社會保險繳納證明等相關證明材料;

——加工集成電路產品主要列表及國家知識產權局(或國外知識產權相關主管機構)出具的企業自主開發或擁有的一至兩份代表性知識產權(如專利、布圖設計登記、軟件著作權等)的證明材料;

——經具有資質的中介機構鑒證的企業財務會計報告(包括會計報表、會計報表附注和財務情況說明書)以及集成電路制造銷售(營業)收入、研究開發費用、境內研究開發費用等情況說明;

——與主要客戶簽訂的一至兩份代表性銷售合同復印件;

——保證產品質量的相關證明材料(如質量管理認證證書復印件等);

——稅務機關要求出具的其他材料。

24、線寬小于0.25微米的集成電路生產企業定期減免企業所得稅

——《企業所得稅優惠事項備案表》

——在發展改革或工業和信息化部門立項的備案文件(應注明總投資額、工藝線寬標準)復印件以及企業取得的其他相關資質證書復印件等;

——企業職工人數、學歷結構、研究開發人員情況及其占企業職工總數的比例說明,以及匯算清繳年度最后一個月社會保險繳納證明等相關證明材料;

——加工集成電路產品主要列表及國家知識產權局(或國外知識產權相關主管機構)出具的企業自主開發或擁有的一至兩份代表性知識產權(如專利、布圖設計登記、軟件著作權等)的證明材料;

——經具有資質的中介機構鑒證的企業財務會計報告(包括會計報表、會計報表附注和財務情況說明書)以及集成電路制造銷售(營業)收入、研究開發費用、境內研究開發費用等情況說明;

——與主要客戶簽訂的一至兩份代表性銷售合同復印件;

——保證產品質量的相關證明材料(如質量管理認證證書復印件等);

——稅務機關要求出具的其他材料。

25、投資額超過80億元的集成電路生產企業定期減免企業所得稅

——《企業所得稅優惠事項備案表》

——在發展改革或工業和信息化部門立項的備案文件(應注明總投資額、工藝線寬標準)復印件以及企業取得的其他相關資質證書復印件等;

——企業職工人數、學歷結構、研究開發人員情況及其占企業職工總數的比例說明,以及匯算清繳年度最后一個月社會保險繳納證明等相關證明材料;

——加工集成電路產品主要列表及國家知識產權局(或國外知識產權相關主管機構)出具的企業自主開發或擁有的一至兩份代表性知識產權(如專利、布圖設計登記、軟件著作權等)的證明材料;

——經具有資質的中介機構鑒證的企業財務會計報告(包括會計報表、會計報表附注和財務情況說明書)以及集成電路制造銷售(營業)收入、研究開發費用、境內研究開發費用等情況說明;

——與主要客戶簽訂的一至兩份代表性銷售合同復印件;

——保證產品質量的相關證明材料(如質量管理認證證書復印件等);

——稅務機關要求出具的其他材料。

26、新辦集成電路設計企業定期減免企業所得稅

——《企業所得稅優惠事項備案表》

——企業職工人數、學歷結構、研究開發人員情況及其占企業職工總數的比例說明,以及匯算清繳年度最后一個月社會保險繳納證明等相關證明材料;

——企業開發銷售的主要集成電路產品列表,以及國家知識產權局(或國外知識產權相關主管機構)出具的企業自主開發或擁有的一至兩份代表性知識產權(如專利、布圖設計登記、軟件著作權等)的證明材料;

——經具有資質的中介機構鑒證的企業財務會計報告(包括會計報表、會計報表附注和財務情況說明書)以及集成電路設計銷售(營業)收入、集成電路自主設計銷售(營業)收入、研究開發費用、境內研究開發費用等情況表;

——第三方檢測機構提供的集成電路產品測試報告或用戶報告,以及與主要客戶簽訂的一至兩份代表性銷售合同復印件;

——企業開發環境等相關證明材料;

——稅務機關要求出具的其他材料。

27、符合條件的軟件企業定期減免企業所得稅

——《企業所得稅優惠事項備案表》。

——企業開發銷售的主要軟件產品列表或技術服務列表;

——主營業務為軟件產品開發的企業,提供至少1個主要產品的軟件著作權或專利權等自主知識產權的有效證明文件,以及第三方檢測機構提供的軟件產品測試報告;主營業務僅為技術服務的企業提供核心技術說明;

——企業職工人數、學歷結構、研究開發人員及其占企業職工總數的比例說明,以及匯算清繳年度最后一個月社會保險繳納證明等相關證明材料;

——經具有資質的中介機構鑒證的企業財務會計報告(包括會計報表、會計報表附注和財務情況說明書)以及軟件產品開發銷售(營業)收入、軟件產品自主開發銷售(營業)收入、研究開發費用、境內研究開發費用等情況說明;

——與主要客戶簽訂的一至兩份代表性的軟件產品銷售合同或技術服務合同復印件;

——企業開發環境相關證明材料;

——稅務機關要求出具的其他材料。

28、國家規劃布局內重點軟件企業可減按10%的稅率征收企業所得稅

——《企業所得稅優惠事項備案表》

——企業享受軟件企業所得稅優惠政策需要報送的備案資料;

——符合第二類條件的,應提供在國家規定的重點軟件領域內銷售(營業)情況說明;

——符合第三類條件的,應提供商務主管部門核發的軟件出口合同登記證書,以及有效出口合同和結匯證明等材料;

——稅務機關要求提供的其他材料。

29、國家規劃布局內集成電路設計企業可減按10%的稅率征收企業所得稅

——《企業所得稅優惠事項備案表》

——企業享受集成電路設計企業所得稅優惠政策需要報送的備案資料;

——符合第二類條件的,應提供在國家規定的重點集成電路設計領域內銷售(營業)情況說明;

——稅務機關要求提供的其他材料。

30、內地居民企業連續持有H股滿12個月取得的股息紅利所得免征企業所得稅

——《企業所得稅優惠事項備案表》

31、符合條件的集成電路封裝、測試企業定期減免企業所得稅

——《企業所得稅優惠事項備案表》

32、符合條件的集成電路關鍵專用材料生產企業、集成電路專用設備生產企業定期減免企業所得稅

——《企業所得稅優惠事項備案表》

33、扶持自主就業退役士兵創業就業企業限額減征企業所得稅

——《企業所得稅優惠事項備案表》

34、安置殘疾人員及國家鼓勵安置的其他就業人員所支付的工資加計扣除

——《企業所得稅優惠事項備案表》

35、創業投資企業按投資額的一定比例抵扣應納稅所得額

——《企業所得稅優惠事項備案表》

——創業投資企業經備案管理部門核實后出具的年檢合格通知書

——創業投資企業經備案管理部門核實后出具的年檢合格通知書(副本)復印件

36、購置用于環境保護、節能節水、安全生產等專用設備的投資額按一定比例實行稅額抵免

——《企業所得稅優惠事項備案表》

37、金融、保險等機構取得的涉農貸款利息收入、保費收入在計算應納稅所得額時減計收入

——《企業所得稅優惠事項備案表》

38、開發新技術、新產品、新工藝發生的研究開發費用加計扣除

——《企業所得稅優惠事項備案表》

——研發項目立項文件

——研發項目立項文件復印件

39、綜合利用資源生產產品取得的收入在計算應納稅所得額時減計收入

——《企業所得稅優惠事項備案表》

——資源綜合利用證書(已取得證書的提交)

——資源綜合利用證書復印件(已取得證書的提交)

40、有限合伙制創業投資企業法人合伙人按投資額的一定比例抵扣應納稅所得額

——《企業所得稅優惠事項備案表》

——法人合伙人應納稅所得額抵扣情況明細表

——有限合伙制創業投資企業法人合伙人應納稅所得額分配情況明細表

41、支持和促進重點群體創業就業企業限額減征企業所得稅

——《企業所得稅優惠事項備案表》

|

|

|

|||||||||||

黃山市金信財稅代理事務所有限公司版權所有 部分圖片、文字來源于網絡,如若侵權,請聯系本網刪除。皖ICP備14002927號-1

皖公安備34102102000233 技術支持:黃山時億網絡 皖公安備34102102000233 技術支持:黃山時億網絡 |